很久以前��,有一部紀錄片叫《垃圾圍城》�����,不知道大家是否聽說過?

那是一部令人心靈震撼的作品�,影片中���,城市化的中國被快速增長的垃圾包圍著�����,堆積如山����,一派世界末日的可怖景象。

垃圾��,過去主要是靠政府處理的���,但是隨著城市人口的飛速增長��,以及政府財政���、技術(shù)和管理能力的種種問題制約。

矛盾就像壓力鍋一樣����,急劇膨脹。

驚人的垃圾數(shù)量包圍著城市���,束手無策的地方政府最后意識到��,如果將這塊蛋糕死死捏在自己手里�����,很有可能要將自己活活噎死�����。

無奈之下����,城市生活垃圾被推向了市場,大量專業(yè)的垃圾處理公司紛紛崛起��。

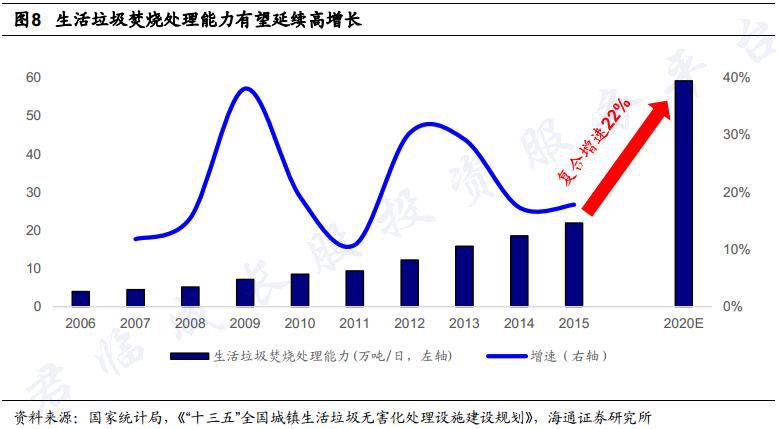

2010年��,中國的城市垃圾清運量為1. 58億噸�,5年之后,這個數(shù)字已經(jīng)上升到1.91億噸�����,而焚燒處理能力只有23.5萬噸/日�����。

根據(jù)十三五規(guī)劃��,2020年垃圾焚燒處理能力要達到59.1萬噸/日����,這是一個年復(fù)合增長率為20%的快速成長行業(yè)。

而在這個行業(yè)里�,優(yōu)秀公司不乏身影,偉明環(huán)保便是其中之一���。

1 偉明環(huán)保����,根據(jù)地在中國經(jīng)濟最發(fā)達的省份之一�,浙江。

浙江的城市化率很高��,因此城市生活垃圾的產(chǎn)生量也是巨大的�,由此孕育了一個規(guī)模巨大的市場,成為垃圾處理公司成長的天然溫床��。

但如果我們僅從項目規(guī)模來看���,偉明環(huán)保并不算大�,主要的原因是這塊市場極其分散���。

我們粗略算了一下�,如果將2016年底的投運+在建+籌建項目的總規(guī)模做個排名,偉明環(huán)保將被排到10名開外��。

即使是我們之前分析過的瀚藍環(huán)境�����,規(guī)模也比偉明環(huán)保略微靠前�����。

咦�,既然是這樣,為什么我們要分析偉明呢?

他有何過人之處嗎?

首先���,除了個別公司有強大資本支持��,能夠在全國廣泛布局以外����,絕大部分目前都還只是區(qū)域性的公司�。

比如上海環(huán)境扎根上海���,中國天楹大本營在江蘇�����,瀚藍環(huán)境鎮(zhèn)守廣東���,偉明環(huán)保的根據(jù)地在浙江����。

他們看上去���,貌似大同小異�����,無非都是固廢處理��、垃圾發(fā)電�,只是各自區(qū)域不同而已���,但要對他們具體的運營模式刨根究底���,我們還是能察覺出一些區(qū)別的。

這其中的差異�����,才是我們今天要去深入分析偉明環(huán)保的關(guān)鍵所在。

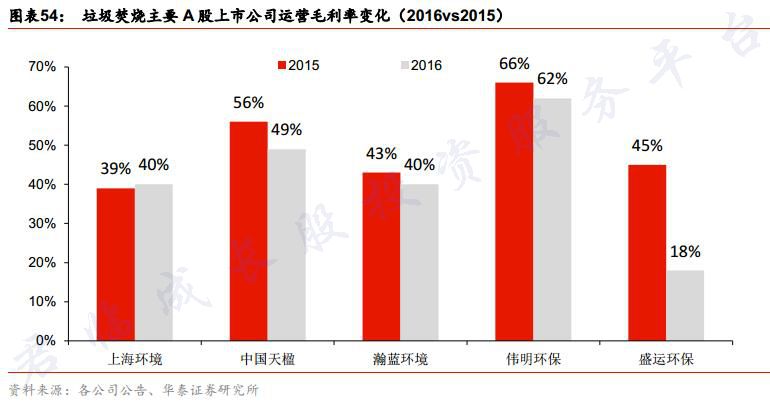

2 首先看看幾家公司在固廢處理板塊的毛利率情況���。

一眼看過去���,偉明環(huán)保的優(yōu)勢就體現(xiàn)出來了。

超過60%的毛利率���,在一眾同行里鶴立雞群�����,這其中的主要原因是什么呢?

我們先了解一下垃圾處理行業(yè)的商業(yè)模式����。

垃圾焚燒是一個典型的運營型行業(yè)�����,即前期投入一般兩三年就能完成���,之后的垃圾處理和垃圾發(fā)電運營可以維持20-30年。

偉明環(huán)保與政府簽訂的合同,通常采用的是BOT模式�����,這是PPP模式的一種�,簡單來說就是“建造-運營-轉(zhuǎn)移”。

偉明拿到項目后�,先自己出錢將工程建好,但是所有權(quán)還是屬于政府的��,接下來�,偉明負責運營,期限通常是20-30年���,這期間的所有收益和補貼都屬于偉明��。

一直到合同約定的運營期限結(jié)束��,項目運營才移交給政府�����,結(jié)束業(yè)務(wù)�。

這種模式相當于政府將相關(guān)煩惱事都甩給第三方企業(yè)了�,財政短缺的問題也不用擔心了���,對于企業(yè)來說,則是多勞多得��,只要技術(shù)和運營效率不斷提升�,總能賺到越來越多的錢,可謂兩全其美���。

截止到2017上半年�����,偉明一共拿下了BOT運營項目12個����,主要在浙江地區(qū)�����,營收占了公司全部的四分之三��,同時在江蘇����、河北�、安徽�����、江西�����、黑龍江等地方也有零星業(yè)務(wù)��。

3 好了��,知道BOT大概是怎么一回事之后����,接下來就進入正題了��。

在BOT項目的第一環(huán)節(jié)�����,垃圾處理工程的建造階段���,偉明環(huán)保是這么干的����,外包,統(tǒng)統(tǒng)外包�����。

因為外包�,所以公司在這方面并沒有工程收入,但是工程所需的設(shè)備均由偉明環(huán)保的子公司偉明設(shè)備提供����,由于是集團內(nèi)部銷售,所以也不會確認設(shè)備收入���。

既然建造階段無收入��,那么公司的營業(yè)收入基本都是靠項目運營帶來的��。

運營收入主要是兩塊:

第一�,垃圾運送到偉明的處理中心后���,將得到政府給付的垃圾處置收入���。

第二�,如果垃圾的性質(zhì)適合焚燒發(fā)電�����,那么垃圾將集中運至焚燒發(fā)電廠進行焚燒����,政府再次給予補貼���,目前的補貼價是0.65元一度���。

垃圾處置+垃圾焚燒發(fā)電,這就是偉明環(huán)保目前的主要收入來源���,二者的比例大概是二八開��。

一般來說���,在前期的工程建設(shè)階段,主要是投入�����,這對現(xiàn)金流的支出要求比較高,但項目投入運營后�,收益就會變得很穩(wěn)定,投入高峰過去�,剩下的就是數(shù)錢了。

偉明很清楚���,工程建設(shè)是一個低毛利的業(yè)務(wù)����,也不是自己所長����,所以全部外包出去,于是只剩下了純粹高毛利率的運營業(yè)務(wù)��。

并且���,項目運營時間和收款時限長(通常都是25-30年)��,作為市政業(yè)務(wù)��,政府基本不存在違約的可能性���,所以經(jīng)營現(xiàn)金流會很有保障����。

這簡直就是筆一本萬利的生意啊��,跟我們熟悉的水電業(yè)務(wù)有得一拼���。

除了攤銷周期較長�����,另外,產(chǎn)業(yè)鏈完整也是偉明毛利率高的重要原因之一����,值得好好說一下。

看這個表���,垃圾處理全流程里��,最重要的就是焚燒系統(tǒng)和煙氣凈化系統(tǒng)��,這倆是成本占比排名第一�、第二的環(huán)節(jié)。

而這關(guān)鍵環(huán)節(jié)的設(shè)備��,偉明都做到了自主研制���,很自然的���,成本就能降下來了。

4 說完業(yè)務(wù)��,我們回過頭來再看看行業(yè)的發(fā)展��。

其實�����,垃圾處理不僅只有焚燒這一種處置方式�����,衛(wèi)生填埋和高溫堆肥也是常見的方式����。

說到他們之間的差異,其實很簡單���,就是土地的矛盾問題����。

在過去,衛(wèi)生填埋是最簡單的方式���,成本也低��,即使是現(xiàn)在的美國�,衛(wèi)生填埋也是最常見的方式���。

因為��,無論是過去的中國���,還是現(xiàn)在的美國���,都不存在土地的煩惱���。

垃圾焚燒的成本其實是很貴的,工藝處理也很復(fù)雜����,但他最大的好處就是��,解決了大量土地占用的問題�,這在人口密集����,寸土寸金的現(xiàn)代中國來說,已經(jīng)成為了幾乎唯一的出路����。

2015年,中國填埋和堆肥的處理方式占比分別為64%和2%�,而焚燒已經(jīng)上升到了34%,超過三分之一的比例����。

而市場仍在高速增長之中,由于政策的鼓勵�����,預(yù)計從2015年到2020年��,垃圾焚燒的年均復(fù)合增速將達到22%左右���。

從十三五規(guī)劃來看����,廣東、安徽�、江蘇、浙江和湖南將是垃圾焚燒處理新增數(shù)量最多的省份���,對于2016年已占據(jù)浙江市場40%的偉明來說�,簡直就是大大的機會���。

5 2000年�����,偉明的浙江溫州東莊項目投運�,這一項目被住建部專家譽為“中國國產(chǎn)化垃圾焚燒處理技術(shù)與設(shè)施發(fā)展的第一座里程碑”�。

由此之后,偉明開始了在這個領(lǐng)域的專注耕耘����,直至2015年��,IPO成功,在資本的支持下�,擴張開始。

截至2017年三季度�����,公司垃圾處理產(chǎn)能約1萬噸/日����,在建產(chǎn)能2400噸/日,籌建產(chǎn)能4450噸/日����,并積極向江西、安徽�、黑龍江等外省擴張,在手訂單十分充足�����。

僅看2017年的業(yè)績��,由于永強二期項目投入運營�����,直接將公司2017年三季度營收和凈利潤抬升至40%以上的高增長!

這個速度,在垃圾處理行業(yè)是不多見的�。

2017年,公司還啟動了可轉(zhuǎn)債發(fā)行進程�����,擬募集不超過8.45億元��,全部投入到垃圾焚燒發(fā)電項目�,地區(qū)包括浙江蒼南、瑞安���、武義��,江西萬年��。

偉明的規(guī)模�,在環(huán)保行業(yè)里只能算是一個小弟弟�����,但是運營能力出色+自主研發(fā)能力強�����,這些優(yōu)勢將讓他在未來的競爭中遇強愈強�����,終有一天長成參天大樹����。

來源:君臨

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品,目的在于傳遞更多信息����,并不代表本網(wǎng)贊同其觀點。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題����,如發(fā)生涉及內(nèi)容、版權(quán)等問題����,文章來源方自負相關(guān)法律責任。

3. 如涉及作品內(nèi)容�、版權(quán)等問題,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�����,否則視為放棄相關(guān)權(quán)益。