市場走勢:2020年前三季度水務(wù)項目投資額超2450億元��,同比增長27%

E20研究院數(shù)據(jù)中心獲悉:2020年前三季度共計成交水務(wù)投資運營項目389個,總投資額超2450億元��,與2019同期相比(左圖)��,投資額增長約27%���。

對比不同年份各月水務(wù)項目總投資情況(右圖)����,2020年2月由于疫情原因?qū)е乱恍╉椖空兄袠顺绦蜓雍螅率?月份投資額遠小于2019年同期;2020年1月和9月兩個月投資額卻遠大于2019年同期���,這與兩年同時期的項目數(shù)量及項目類型分布均有關(guān)。

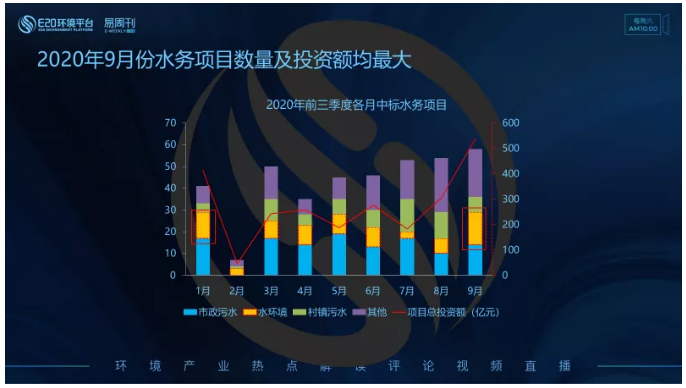

分析2020年各月水務(wù)投資運營類項目情況可以看出����,項目數(shù)量排名前三名的月份分別為9月、8月和7月��,投資額排名前三名的月份則為9月����、1月和8月,并且9月份����、1月份投資額遠大于其他月份,對比分析各月水務(wù)項目類型發(fā)現(xiàn)�,9月、1月兩個月的水環(huán)境項目明顯多于其他各月����,相對于市政污水處理�、村鎮(zhèn)污水處理等其他類型水務(wù)項目�����,水環(huán)境項目單體投資額較大��,從而導致9月份跟1月份的總投資額遠大于其他月份��。

對比不同省份水務(wù)項目中標情況��,河北�����、湖南�����、廣東三省在2020年前三季度釋放的水務(wù)項目投資額排名前三�����,而項目數(shù)量排名前三的省份分別是湖南�、河北和廣東。

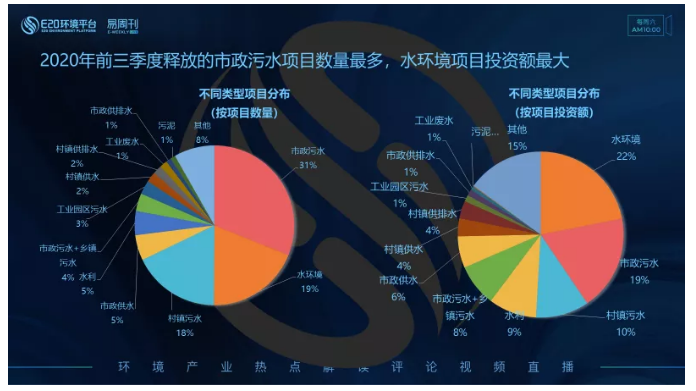

水務(wù)項目按照服務(wù)內(nèi)容可細分為市政污水處理�、村鎮(zhèn)污水處理�、水環(huán)境���、市政供水���、工業(yè)園區(qū)污水等等。對比分析前三季度不同細分類型水務(wù)項目�����,從項目數(shù)量占比看(左圖)����,前三季度市政污水處理項目數(shù)量最多�����,占比達31%;其次是水環(huán)境類項目�����,占比19%;第三是村鎮(zhèn)污水處理項目�,占比18%。

按市場份額占比看(右圖):由于不同類水務(wù)項目單體投資額差異較大��,導致不同類型水務(wù)項目投資額占比與項目數(shù)量占比差異較大,水環(huán)境類水務(wù)項目市場份額占比最多����,為22%;市政污水類項目市場份額占比為19%;村鎮(zhèn)污水類項目市場份額占比10%。

水務(wù)市場競爭主體:前三季度平臺型國企中標項目多�����,且投資額最大

水務(wù)領(lǐng)域的市場競爭主體除傳統(tǒng)的水務(wù)企業(yè)外��,近年來也有很多其他類企業(yè)在水務(wù)市場占據(jù)了一定的市場份額�����,例如平臺型國企��、建筑型央企��、非環(huán)保工程公司等���。

對比分析不同類企業(yè)在2020年前三季度水務(wù)市場中標情況發(fā)現(xiàn):平臺型國企在水務(wù)市場所占的市場份額最大���,投資額占比達42%;傳統(tǒng)水務(wù)A方陣企業(yè)項目數(shù)量及項目投資額占比分別為17%、15%;建筑型央企雖然項目數(shù)量占比僅7%,但投資額占比則僅次于傳統(tǒng)水務(wù)A方陣企業(yè)�����,占比為14%;C/D方陣環(huán)保企業(yè)雖然中標的項目數(shù)量占比24%�����,但投資額占比僅11%���,這與其中標項目的單體投資額有關(guān)����。

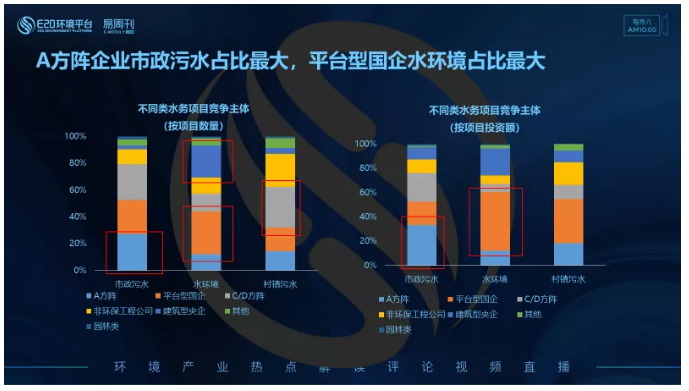

進一步分析不同類型競爭主體獲取不同類水務(wù)項目的傾向性可以發(fā)現(xiàn):2020年前三季度傳統(tǒng)水務(wù)A方陣企業(yè)在市政污水板塊競爭優(yōu)勢最明顯�����,無論是項目數(shù)量還是所占市場份額占比均最大��,在村鎮(zhèn)污水及水環(huán)境領(lǐng)域市場占比都相對較小�����。

平臺型國企則在市政污水��、水環(huán)境����、村鎮(zhèn)污水項目均占據(jù)一定的市場份額,并且在水環(huán)境領(lǐng)域優(yōu)勢相對更明顯��,項目數(shù)量及投資額占比均最大;另外��,對比分析平臺型國企中標的各類項目數(shù)量及所占市場份額發(fā)現(xiàn)����,水環(huán)境項目、村鎮(zhèn)污水項目所占市場份額明顯高于項目數(shù)量占比����,說明平臺型國企獲得的單體投資額大的項目較多。

環(huán)保C/D方陣企業(yè)在前三季度中標了較多的村鎮(zhèn)污水項目��,但由于項目平均單體投資額相對較小���,導致市場份額占比較小����。

建筑型央企在水環(huán)境領(lǐng)域同樣占據(jù)一定的市場比例����,且多以聯(lián)合體形式中標����。

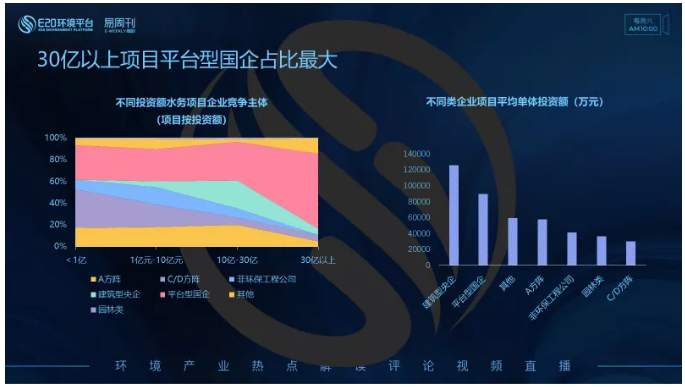

左圖���,分析不同投資額區(qū)間水務(wù)項目中標企業(yè)類型發(fā)現(xiàn)��,2020年前三季度����,水務(wù)A方陣企業(yè)在小于30億項目中��,隨著金額增加占比變化不明顯�����,當項目投資額大于30億��,占比明顯減小;C/D方陣企業(yè)則隨著項目投資額增加��,占比不斷減小�,在<1億的項目中����,占比最大����,由此說明C/D方陣更傾向投資額相對較小的項目;平臺型國企在各個投資額區(qū)間均占了較大的市場份額����,在30億以上項目中,占比最大��,近70%���。

右圖為不同類型企業(yè)中標項目的平均單體投資額�����,建筑型央企中標水務(wù)項目平均單體投資額最大��,其次是平臺型國企����,C/D方陣企業(yè)平均單體投資額最小�。

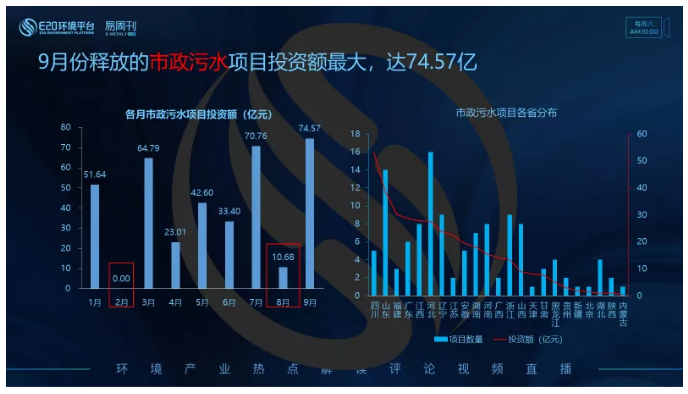

市政污水類項目:9月投資額釋放最大,達74.57億

時間維度看(左圖)���,2020年前三季度���,9月釋放的市政污水類項目投資額最大��,達74.57億;其次是7月���,投資額達70.76億;2月由于疫情影響,沒有市政污水類項目中標�����。另外��,由于8月釋放的市政污水類項目數(shù)量較少����,且大部分項目為縣級污水廠項目,平均單體投資較小�����,因此8月份總投資額也較小�。

從項目各省分布分析(右圖)���,前三季度釋放的市政污水項目按投資額排名前三的省份分別是四川�、山東、福建�,而按項目數(shù)量排名前三的為河北、山東����、遼寧。

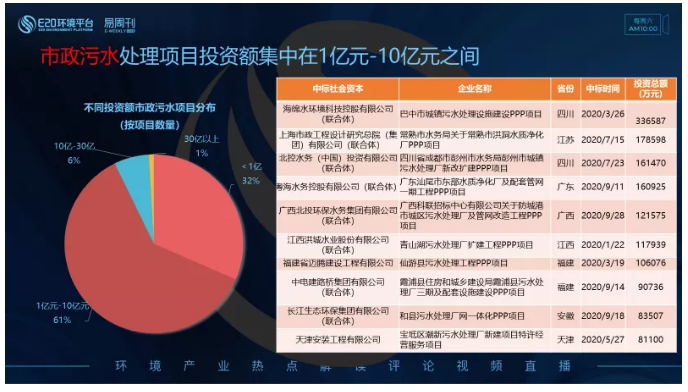

對市政污水類項目按不同投資額劃分(左圖)�����,市政污水處理類項目的單體投資額多在“1億元-10億元”之間����,占比達61%;其次是<1億的項目,占比32%;投資額>10億的市政污水類項目相對較少��,占比僅7%����。

右表為“8億以上市政污水處理類項目”列表,共計10個����,項目分別分布在四川���、江蘇、廣東��、廣西��、江西��、福建���、安徽�����、天津幾個省市����。

水環(huán)境類項目:9月投資額釋放最大��,為298億

對比各月水環(huán)境項目投資額發(fā)現(xiàn)(左圖)�����,9月的投資額最大��,為298億���,通過數(shù)據(jù)庫獲悉該月水環(huán)境類項目的釋放數(shù)量最多;7月份水環(huán)境類項目釋放的市場份額最小���,僅14.98億元,一方面由于其項目釋放量少��,另一方面因為該月項目的單體投資額均較小��。

對比分析不同省份水環(huán)境市場情況(右圖)�����,投資額排名前三的省份分別是河北�����、重慶���、廣東����,項目數(shù)量最多的省份為廣東省�����。

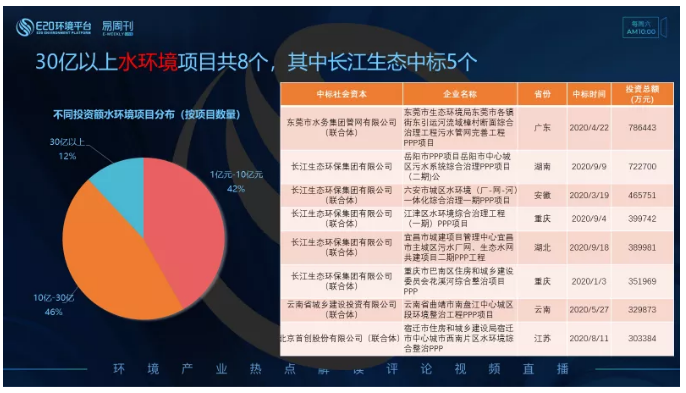

與市政污水類項目不同,水環(huán)境項目單體投資額相對較大���。2020年前三季度�,水環(huán)境類項目的單體投資額均為1億+��,其中:投資額10億-30億的水環(huán)境項目最多��,占比達46%;其次是1億元-10億元的水環(huán)境項目占比42%;30億以上的項目�����,占比12%����。

右表為“30億以上水環(huán)境類項目”,共8個��,其中長江生態(tài)環(huán)保集團有限公司中標5個����,且僅在9月份就中標3個30億以上水環(huán)境項目。

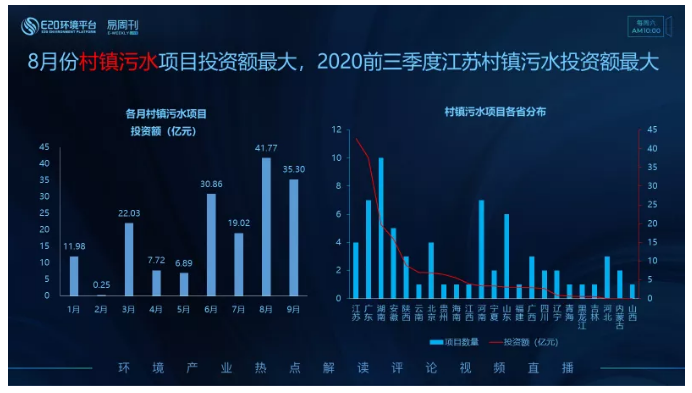

村鎮(zhèn)污水類項目:8月投資額釋放最大,江蘇項目總投資額最大

左圖為各月村鎮(zhèn)污水類項目釋放情況��,8月釋放的村鎮(zhèn)污水類項目投資額最大�����,其次是9月份�����。

右圖�,各省份釋放情況:村鎮(zhèn)污水類項目投資額排名前三的省份分別為江蘇����、廣東、湖南���,雖然江蘇省項目數(shù)量少�,但項目單體投資額較大���。

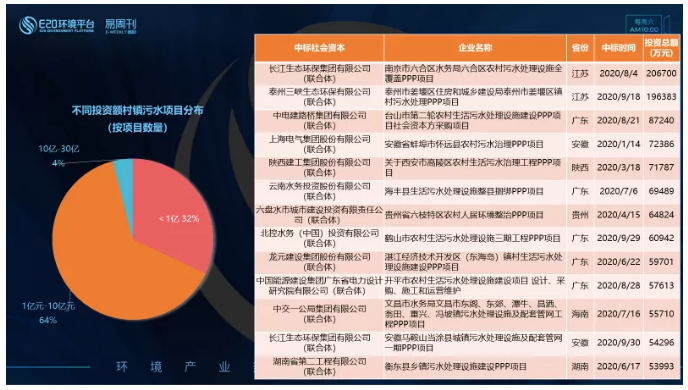

村鎮(zhèn)污水類項目和市政污水類項目單體投資額規(guī)模比例較為相似����,多集中在1億元-10億元之間,占比達64%;其次為1億元以下的項目����,占比32%;10億-30億的項目,占比4%����。

右表為“5億以上村鎮(zhèn)污水類項目”,共計12個�����,中標社會資本均為聯(lián)合體���。

原標題:數(shù)據(jù)觀察 | 前三季度水務(wù)投資額超2450億���,平臺型國企成績亮眼