垃圾焚燒產(chǎn)業(yè)進入產(chǎn)能加速擴張階段

截至2017年底�,我國垃圾清運規(guī)模2.15億噸�,按照處置方式分類��,衛(wèi)生填埋處置占比56%,焚燒處置占比39%�。

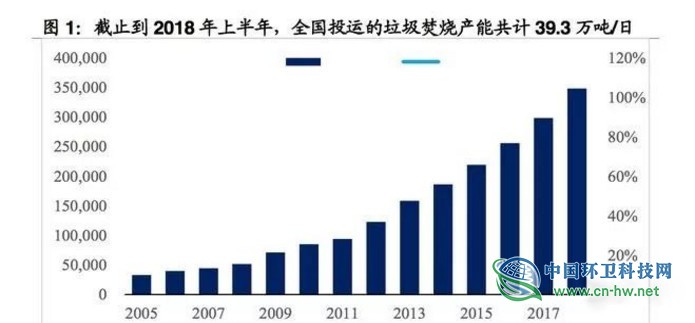

我國垃圾焚燒行業(yè)真正意義上的放量始于2005年,過去15年之間���,行業(yè)產(chǎn)能規(guī)模一直處于穩(wěn)步爬升階段��。

克服“十二五”期間的各項掣肘����,垃圾焚燒產(chǎn)能擴張?zhí)崴龠M入“十三五”期間�����,擴張速度在2017年出現(xiàn)顯著提升����,主要由于傳統(tǒng)填埋處置方式開始式微�、困擾行業(yè)發(fā)展的“低價競爭、‘鄰避運動’與項目規(guī)模效益下降”的三座大山�,隨著技術(shù)進步、政府事務(wù)公眾溝通完善與人口的密度提升�����、生活方式變遷等多方面變化,阻礙效應(yīng)逐步弱化��,產(chǎn)能擴張開始提速��。

我們從以下三個維度解讀產(chǎn)能加速擴張的趨勢:

投運產(chǎn)能同比增速回升至25%:綜合國家統(tǒng)計局�、《“十三五”生活垃圾無害化處置設(shè)施建設(shè)規(guī)劃》以及我們對于全國已投產(chǎn)產(chǎn)能的大數(shù)據(jù)掃描分析,截至2018上半年����,全國已投運垃圾焚燒產(chǎn)能規(guī)模約為39.3萬噸。

由于產(chǎn)能基數(shù)的不斷提高���,以及行業(yè)在“十二五”期間遭遇“低價競爭���、‘鄰避運動’與新項目規(guī)模效益下降”等困難,產(chǎn)能增速在“十二五”期間持續(xù)降低(2015年約為12%)���。進入“十三五”期間���,產(chǎn)能增速開始顯著回升,2017年產(chǎn)能增速顯著回升到25.32%�����,標(biāo)志著垃圾焚燒項目落地進入又一個高峰期。

年度新增產(chǎn)能規(guī)模顯著提高:我國垃圾焚燒產(chǎn)業(yè)的產(chǎn)能擴張節(jié)奏

2005~2010年每年新增投產(chǎn)能約為1~1.5萬噸/日��,對應(yīng)當(dāng)時單體普遍規(guī)模1500噸/日�����,折合7~10個項目;

2011-2015年新增產(chǎn)能顯著上一個臺階����,達到2~3萬噸/日,對應(yīng)當(dāng)時單體普遍規(guī)模800噸/日�,折合25~38個項目;

2016-2018年新增產(chǎn)能規(guī)模逐年增加,2016����、2017與2018H1新增產(chǎn)能規(guī)模分別為3.9��、6.9與5.0萬噸/日����。

由于下半年一般為一年中項目竣工的高峰期,2018全年新增產(chǎn)能有望接近2017年新增產(chǎn)能水平���。新增產(chǎn)能規(guī)模顯著上一臺階����。

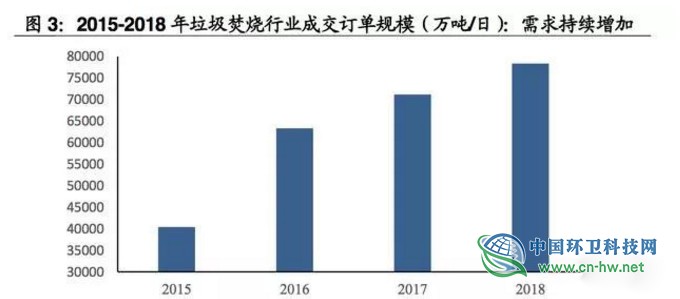

新增成交項目的產(chǎn)能規(guī)模提速,行業(yè)的高速增長仍將維持至少2-3年

回顧垃圾焚燒行業(yè)2015~2018年新增中標(biāo)項目(不含存量項目擴建或增建二期)����,分別為4/6.3/7.1/7.8萬噸/日(由于各省披露習(xí)慣與招標(biāo)方式不同,這一結(jié)果為不完全統(tǒng)計)��。

由于垃圾焚燒項目前期審批手續(xù)復(fù)雜��,引入PPP模式后更加謹(jǐn)慎�����,疊加較長的建設(shè)周期�,新成交垃圾焚燒訂單往往需要2-3年的時間兌現(xiàn)為投產(chǎn)產(chǎn)能。

鑒于2018年不完全統(tǒng)計的新增產(chǎn)能規(guī)模已經(jīng)達到7.84萬噸/日�,我們預(yù)計垃圾焚燒行業(yè)的年度新增產(chǎn)能規(guī)模仍將高位維持2-3年,甚至有可能突破年增長10萬噸/日�����。

垃圾焚燒市場空間:近期看規(guī)劃數(shù)據(jù)����,遠(yuǎn)期看國際比較

全球各國垃圾焚燒產(chǎn)業(yè):國情有別���,但殊途同歸采用焚燒方式實現(xiàn)生活垃圾的徹底減量是目前世界各國的主流思路,盡管國情有別��,但垃圾焚燒產(chǎn)業(yè)的發(fā)展路徑基本相似:

驅(qū)動力來自于:傳統(tǒng)填埋方式的非減量處置方式不斷占用土地���,難以為繼���,必須用焚燒減量+資源回收雙管齊下,分別應(yīng)對垃圾分類后的再生與不可再生垃圾����,逐步替代填埋市場的市占率。

阻力來自于:民眾對于垃圾焚燒環(huán)境風(fēng)險的抵觸情緒�����,即“鄰避運動”�����,而各國政府也在努力通過加強溝通�����、優(yōu)化技術(shù)�����、強化監(jiān)管��,調(diào)和民眾與焚燒企業(yè)之間的矛盾��。

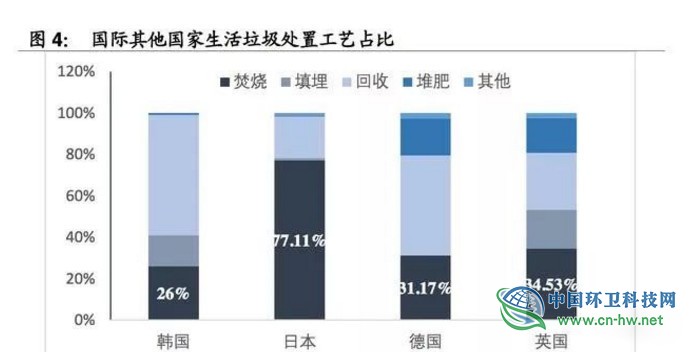

因此��,我們試圖通過同人口與生活習(xí)慣較為穩(wěn)定的發(fā)達國家進行比較����,估算我國未來穩(wěn)態(tài)的垃圾焚燒處置市占率。

通過國際比較�,我國的垃圾焚燒處置率有望穩(wěn)定在60%以上通過回顧人口與生活習(xí)慣較為穩(wěn)定的發(fā)達國家,在城市生活垃圾的工藝選擇可發(fā)現(xiàn)�����,在城市人口密度與中國較為接近的韓國����、日本、德國����、英國等國家����,垃圾焚燒+資源回收方式幾乎占據(jù)處置規(guī)模的80%���,填埋的市場占有率均低于20%�����。其中日本的焚燒比例達到77%���,歐洲的垃圾焚燒占比加權(quán)平均值約為27%。

受統(tǒng)計口徑影響����,我國垃圾焚燒市場潛力被低估:反觀我國2017年生活垃圾處置中,焚燒工藝占比39%���,這一比例已經(jīng)處于較高水平����。

但我們認(rèn)為��,由于數(shù)據(jù)統(tǒng)計口徑的原因�����,我國的垃圾焚燒市場潛力被低估�。

歐美日韓等發(fā)達國家已經(jīng)普遍建立了成熟的生活垃圾分類機制,但反觀我國����,由于分類回收機制尚不完善,生活垃圾在清運之前�����,已經(jīng)通過家庭����、城市拾荒者、環(huán)衛(wèi)工人等���,層層過濾�����,將有價組分回收變賣�。

我國統(tǒng)計的焚燒占比的分母是不可回收利用垃圾總量,而其他國家是垃圾總量���,因此�����,我國實際的生活垃圾焚燒處理率低于計算值39%���。

回顧人口與生活習(xí)慣較為穩(wěn)定的發(fā)達國家,除了地廣人稀的北美與部分歐洲國家��,各國普遍的填埋處置率在30%以下�����。

若利用中國的計算方式計算日本���、德國與英國的垃圾焚燒處置率��,則分別是99%���、99%與65%。

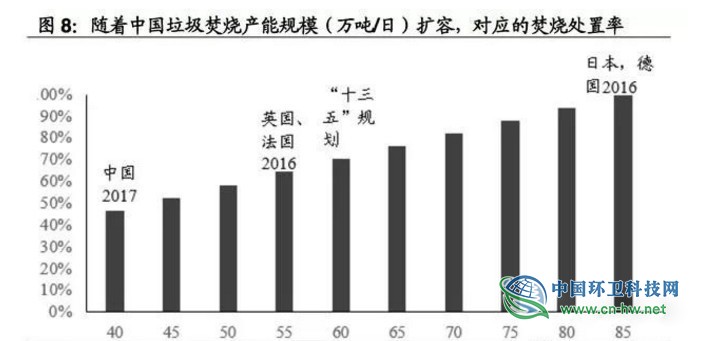

因此,參考發(fā)達國家的普遍情況����,我國的垃圾焚燒處置率最終的穩(wěn)定水平有望達到60%以上�����,甚至接近100%����。

參考這一比例,我國垃圾焚燒產(chǎn)能的提升空間至少還有50%�。

在目前我國的垃圾清運與處置體系下,焚燒處置率的提升空間取決于填埋處置率的下降空間��?��;仡櫲丝谂c生活習(xí)慣較為穩(wěn)定的發(fā)達國家����,除了地廣人稀的北美與部分歐洲國家�,各國普遍的填埋處置率在30%以下。

隨著生活垃圾逐步消耗可填埋點位的空間資源�����,焚燒在不可回收垃圾處置方式中的占比,有可能達到更高的水平�����。

我們計算了隨著中國垃圾焚燒產(chǎn)能規(guī)模(萬噸/日)擴容��,對應(yīng)的焚燒處置率�,及其國際比較、政策規(guī)劃的比較���,如下圖所示���。

行業(yè)加速擴張:驅(qū)動力加強,阻力弱化

進入“十三五”時期���,垃圾焚燒產(chǎn)業(yè)加速擴張����,主要來自于兩方面因素的影響���,我們根據(jù)不同影響因素的作用強弱��,分別做出分析:

阻力弱化:競爭性工藝填埋處置產(chǎn)能擴張降速�,為焚燒工藝騰挪市場空間;鄰避效應(yīng)的預(yù)防與應(yīng)對機制更加完善;PPP模式倒逼行業(yè)低價競爭策略退出。

驅(qū)動力加強:環(huán)衛(wèi)市場化與機械化普及率顯著提高��,垃圾清掃與收運范圍擴張�����,垃圾清運量提升�����。城鎮(zhèn)化比例提升�����,城鎮(zhèn)人口總量與人均垃圾產(chǎn)量同步提升���,帶來垃圾產(chǎn)生&收運量提升。

行業(yè)盈利能力提升:內(nèi)生經(jīng)營挖潛+外部環(huán)境改善

垃圾焚燒具備典型的重資產(chǎn)運營的公用事業(yè)行業(yè)屬性��,投資回報率相對穩(wěn)定��,我們通過對典型項目的盈利建模分析�,解讀影響垃圾焚燒項目IRR的敏感性較強的因素以及企業(yè)內(nèi)生經(jīng)營挖潛的途徑。

垃圾焚燒項目盈利能力的敏感性分析

收入來源=焚燒發(fā)電+垃圾處理費

垃圾焚燒發(fā)電項目中,每處理1噸垃圾所得收入來自于焚燒發(fā)電與垃圾處理費兩方面:

發(fā)電收入:占收入總體比重60~80%�。通過焚燒將垃圾中的熱量轉(zhuǎn)化為電能,根據(jù)不同項目質(zhì)地的差別�����,單噸垃圾焚燒發(fā)電從250~400千瓦時不等����。

針對垃圾焚燒,2012年3月28日發(fā)改委發(fā)布《國家發(fā)展改革委關(guān)于完善垃圾焚燒發(fā)電價格政策的通知》�����,規(guī)定以生活垃圾為原料的垃圾焚燒發(fā)電項目����,均先按其入廠垃圾處理量折算成上網(wǎng)電量進行結(jié)算,每噸生活垃圾折算上網(wǎng)電量暫定為280千瓦時����,并執(zhí)行全國統(tǒng)一垃圾發(fā)電標(biāo)桿電價每千瓦時0.65元(含稅);其余上網(wǎng)電量執(zhí)行當(dāng)?shù)赝惾济喊l(fā)電機組上網(wǎng)電價。超過標(biāo)桿電價的部分�����,由省級電網(wǎng)負(fù)擔(dān)每千瓦時0.1元,其余通過全國征收的可再生能源電價附加解決�����。

垃圾處理費:占比總收入20%~40%�。收費標(biāo)準(zhǔn)在項目籌建階段由政府與社會資本方通過招標(biāo)競價或協(xié)商決定。一般在項目合同中�,會設(shè)定保底垃圾處置量,并可以以物價變動�����、稅收政策���、居民消費物價指數(shù)等為依據(jù),提出調(diào)整垃圾處理費的條款��,降低垃圾焚燒項目的運營風(fēng)險��。

成本結(jié)構(gòu)=折舊+原材料+維修成本

垃圾焚燒項目的日常運營中:

成本占比最高的部分是折舊�����,一般為年均成本的35%��,這是垃圾焚燒重資產(chǎn)特性所決定的;

材料費與燃料費占比約19%:其中主要包括用于構(gòu)建堿性焚燒環(huán)境的堿類、用于飛灰固化的藥劑�,以及燃料。

對于流化床工藝需要添加煤���、石英砂等燃料與材料�,爐排爐則需要添加助燃用油��。

維修成本占比約19%���,參考旺能環(huán)境披露的資產(chǎn)重組報告��,以固定資產(chǎn)原值為基數(shù)���,維修費率按2%計算(包含大修和日常維修)。

典型垃圾焚燒發(fā)電項目的盈利建模分析

典型項目的產(chǎn)能與經(jīng)營情況假設(shè):產(chǎn)能規(guī)模1000噸/日�、噸投資額45萬元、垃圾處置費60元/噸�、噸發(fā)電量400度、廠自用電率20%�、項目滿產(chǎn)爬坡期1年、貸款比例70%���、融資成本5%(等額本息還款����、還款期15年)、建設(shè)期2年����、運營期28年。

盈利能力分析:1從全生命周期的角度:項目內(nèi)部收益率(IRR)為9%���,資本金內(nèi)部收益率為13.7%����。2從逐年運營的角度:毛利率約為43%�,凈利潤率在20%~34%之間,并且會隨著財務(wù)費用的逐年降低而升高��。

盈利敏感性分析:通過對盈利分析模型的結(jié)論進行敏感性分析�,我們發(fā)現(xiàn)��,1項目IRR:各種輸入變量中�����,對項目IRR影響的敏感性排序為��,投資強度>產(chǎn)能利用率>每噸垃圾發(fā)電量>噸垃圾處理費。

資本金IRR:鑒于垃圾焚燒項目投資強度較大�,大部分企業(yè)在前期投資中項目貸款比例在70~80%,因此��,我們從項目的資本金IRR角度對各個變量對IRR的影響再次進行敏感性分析��。結(jié)論為:投資強度>貸款比例>產(chǎn)能利用率>每噸垃圾發(fā)電量>噸垃圾處理費>貸款利率��。

各個因素的可變彈性:在敏感性分析之外���,還需要考慮各個變量的變化彈性�,其中:

投資強度:改善彈性主要來自設(shè)備國產(chǎn)化���、改擴建項目邊際投資增加減少與技術(shù)優(yōu)化��,在產(chǎn)業(yè)實踐中改善彈性可達到30%~40%�����,綜合影響最顯著���。

產(chǎn)能利用率:改善彈性主要來自于填埋處置天花板效應(yīng),不僅帶來垃圾焚燒產(chǎn)能放量,也使存量產(chǎn)能利用率處于較高水平����,部分項目甚至超過100%。

噸垃圾發(fā)電量:改善彈性主要來自于垃圾熱值提升��,與技術(shù)更新帶來的能量轉(zhuǎn)化效率的提升���。

垃圾噸處理費:改善彈性來自于PPP模式普及后��,噸垃圾處理費的低價競爭逐步消失�����,行業(yè)競爭趨于合理化����,且隨著社會成本提升�����,各地方政府也陸續(xù)啟動了垃圾處理費的提價����。

全國已投運垃圾焚燒項目中���,52%的擴建項目投產(chǎn)或開工:在已投運的362個項目中�,其中175個為單體項目,187個已經(jīng)或正在二期及三期擴建���。

截至2018上半年���,仍有10萬噸/日的擴建項目正在建設(shè)中。

這證明了我們的判斷�,行業(yè)經(jīng)過多年的發(fā)展,隨著目前已建成的項目成熟運行及項目周邊垃圾處理需求量的增加�����,已有項目處于超負(fù)荷運轉(zhuǎn)狀態(tài)�����,近幾年來進入擴建需求強烈的高峰期�����。

擴建項目選址一般在原廠廠區(qū)內(nèi)或附近����,周邊群眾接受度相對較高��,更不容易引起鄰避效應(yīng)�。2017年擴建項目產(chǎn)能增速達36%�����。

行業(yè)經(jīng)過多年的發(fā)展���,隨著目前已建成的項目成熟運行及項目周邊垃圾處理需求量���。

受益于規(guī)模效應(yīng),改擴建項目毛利率一般高于原有項目��。

這主要是由于:1)擴建項目能與原有項目共用土地�、水電等,且新增的生產(chǎn)人員人數(shù)少于新建;2)流化床項目若是改爐排爐�����,改造成本也顯著低于新建;3)爐排爐擴建項目噸投資成本顯著低于新建項目�����。例如���,旺能環(huán)境的新投產(chǎn)項目中以擴建項目居多��,2018年毛利率呈現(xiàn)季度環(huán)比提升�。

收入端改善彈性之一:噸發(fā)電量顯著提升

根據(jù)cnki中的參考文獻���,2011年平均每噸垃圾折算上網(wǎng)電量約240-260千瓦時���。

近幾年,各家垃圾焚燒企業(yè)的經(jīng)營效率均有所提升�,單噸垃圾發(fā)電量水平達到280千瓦時,部分新建高標(biāo)準(zhǔn)標(biāo)桿項目可以達到350~400千瓦時�。

噸上網(wǎng)電量的提升的驅(qū)動力,一方面來自生活垃圾熱值提升���,這主要得益于人民生活水平改善���,快遞與即時配送等包裝物占比提升,以及生活垃圾分類收集在部分地區(qū)不同進度的推進��。

另一方面來自垃圾焚燒技術(shù)革新�,通過預(yù)處理��、分選�、焚燒單元的開發(fā)�����,帶來熱能轉(zhuǎn)化效率提升���。

低價競爭策略淡出��,行業(yè)發(fā)展重回理性

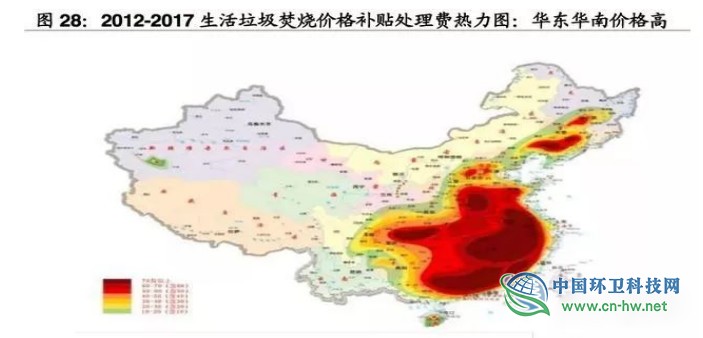

2017年以來����,低價競爭的現(xiàn)象明顯減少��,促進了行業(yè)回報率趨于合理���,目前全國各地垃圾焚燒處理單價普遍達到60元/噸以上�,尤以華東華南等等發(fā)達地區(qū)為高�。

低價競爭結(jié)束主要來自于兩方面驅(qū)動:企業(yè)端不再抱有黑箱交易的僥幸心理:2015年之前,我國的地方政府公用事業(yè)類招標(biāo)�����,招投標(biāo)過程、結(jié)果與執(zhí)行情況的公開披露并不完善����,企業(yè)抱有僥幸心理���,希望通過低價中標(biāo)排除競爭對手后��,通過隨后與政府再協(xié)商提高價格����。但隨著PPP模式在公用事業(yè)投資領(lǐng)域的廣泛滲透�����,項目的招投標(biāo)��、評標(biāo)�、中標(biāo)、執(zhí)行均有嚴(yán)格的程序與資金撥付安排�,無法在合同框架之外進行調(diào)整。低價中標(biāo)企業(yè)無法再抱有黑箱交易的僥幸心理�����。

存量項目提價趨勢明顯

在垃圾焚燒特許經(jīng)營條款中,一般會設(shè)定保底垃圾處置量�����,并可以以物價變動�����、稅收政策���、居民消費物價指數(shù)等為依據(jù)����,提出調(diào)整垃圾處理費���,降低垃圾焚燒項目的運營風(fēng)險�����。

由于近年來環(huán)保排放趨嚴(yán)�,企業(yè)環(huán)保成本上升��,建設(shè)成本和人員成本等也有上升趨勢�,且低價競爭時期簽訂的訂單垃圾處理費對應(yīng)的盈利空間都相對較低�����。

目前�,垃圾焚燒企業(yè)在運營的存量項目提價��、或存量項目隨擴建項目而提價的現(xiàn)象較普遍�����,例如�,

1)旺能環(huán)境的南太湖項目��,首次執(zhí)行單價為80元/噸��,2014年初根據(jù)垃圾處理服務(wù)協(xié)議的漲價調(diào)整條款調(diào)整至100元/噸�,按照協(xié)議約定2017年可申請垃圾處理服務(wù)費漲價,企業(yè)結(jié)合南太湖環(huán)保的工程建設(shè)成本�、人員成本和運行費用等多方面變化情況,參考周邊地區(qū)新擴建項目的垃圾處置收費情況�,2018年漲價至125元/噸。

2)瀚藍環(huán)境的南海項目將隨三期投運后���,處置價格由95元提升至120元等�。

優(yōu)秀企業(yè)陸續(xù)登陸資本市場,多維度比較優(yōu)中選優(yōu)

自1988年第一座垃圾焚燒廠在深圳建成�����,20年來行業(yè)經(jīng)歷了行業(yè)導(dǎo)入期的技術(shù)爭論����,并最終以爐排工藝勝出結(jié)束;經(jīng)歷了成長期前半程的百家爭鳴,并最終以經(jīng)營思路更加穩(wěn)健���、項目積累更加扎實的龍頭企業(yè)勝出而確定格局����。

目前���,成長期的前半程已經(jīng)結(jié)束����,未來五年將是更加穩(wěn)健和確定的成長期后半程�����,目前,焚燒發(fā)電工藝優(yōu)化仍在不斷推陳出新��,經(jīng)營管理經(jīng)驗仍在不斷完善�,促進項目盈利能力與環(huán)保效果的進一步提升。

2014年及以后是我國垃圾焚燒企業(yè)上市的高峰時期

我國垃圾焚燒行業(yè)真正意義上的放量始于2005年���,經(jīng)過10年左右的產(chǎn)能積累����,行業(yè)內(nèi)的龍頭企業(yè)不斷積累產(chǎn)能與既往業(yè)績�,在2014年開始陸續(xù)啟動上市。

我們統(tǒng)計了垃圾焚燒行業(yè)18家公司通過IPO�����、被并購���、借殼或資產(chǎn)置換等資本運作手段登陸資本市場的節(jié)奏,囊括了行業(yè)前20名中的15位���。

垃圾焚燒是典型的重資產(chǎn)行業(yè)���,以行業(yè)新建項目噸投資約45萬元估算,1000噸/日的中大型規(guī)模項目需要投資4.5億元,資本金至少0.9億元���,這成為限制行業(yè)產(chǎn)能快速擴張的重要因素�。而垃圾焚燒公司上市后���,可以借助資本市場的力量��,完成儲備產(chǎn)能的投資建設(shè)���。

圖29:登陸A/H股為垃圾焚燒企業(yè)擴張?zhí)峁┝酥匾馁Y本助力

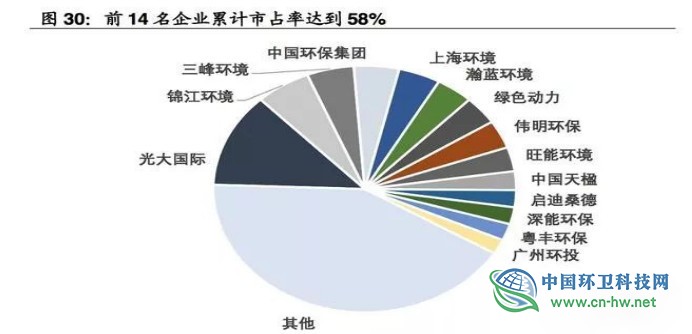

借助于資本的力量,垃圾焚燒行業(yè)的格局初定�,前14名企業(yè)累計市占率達到58%,鑒于各家企業(yè)儲備產(chǎn)能(訂單或在建�����、籌建項目)規(guī)模體量約11.6萬噸與現(xiàn)有的34.3萬噸產(chǎn)能�����,合計達到45.9萬噸�����,與“十三五”目標(biāo)的77%相比仍有一定差距。

因此�,預(yù)計未來3-5年,各家企業(yè)競爭的方向一方面是對存量市場空間的爭奪�����,另一方面是儲備產(chǎn)能的高質(zhì)量釋放��。

對A股&H股上市公司的質(zhì)地進行比較后����,我們提出產(chǎn)能的規(guī)模&提升彈性&區(qū)位優(yōu)勢、業(yè)績/現(xiàn)金流匹配程度與資金/儲備產(chǎn)能匹配程度三個維度�。

質(zhì)地比較維度之一:產(chǎn)能的規(guī)模、提升彈性與區(qū)位優(yōu)勢

通過梳理A股&H股垃圾焚燒規(guī)模較大企業(yè)的產(chǎn)能情況��,并按照產(chǎn)能釋放彈性����,即儲備產(chǎn)能/存量產(chǎn)能��,對這些公司進行排序�����。

企業(yè)產(chǎn)能規(guī)模較大,意味著企業(yè)具有豐富的建設(shè)運營經(jīng)驗���,對于項目如期穩(wěn)定投運���、環(huán)保達標(biāo)具有更高的保障,因此產(chǎn)能規(guī)模不僅保障存量業(yè)績的穩(wěn)定性�����,也預(yù)示公司在新的項目拓展中更容易獲得地方政府的認(rèn)可�。

占目前全國已有產(chǎn)能的13%。公司儲備產(chǎn)能規(guī)模5.27萬噸/日����,其中已開工建設(shè)的項目2.3萬噸/日,將是未來公司業(yè)績彈性的重要支撐���。

根據(jù)其他上市公司的項目中標(biāo)與開工的節(jié)奏�,我們預(yù)計旺能環(huán)境����、上海環(huán)境、康恒環(huán)境��、綠色動力等將在2019-2020年迎來投產(chǎn)大年。

同時�����,垃圾焚燒產(chǎn)能的區(qū)位優(yōu)勢是指項目所在區(qū)域經(jīng)濟發(fā)展水平較高����,一方面地方政府支付能力更強,對于垃圾處理費的支付能力較強�����,其成本敏感性較弱���,有利于企業(yè)在一定程度上提升盈利水平�,另一方面��,發(fā)達地區(qū)的人口導(dǎo)入效應(yīng)更強�����,地區(qū)垃圾產(chǎn)量具有增長潛力��,保障了垃圾焚燒產(chǎn)能利用率維持較高水平��,甚至存在擴產(chǎn)預(yù)期�����。

例如��,在江浙區(qū)域市占率較高的偉明環(huán)保�、旺能環(huán)境,在珠三角區(qū)域市占率較高的瀚藍環(huán)境和粵豐環(huán)保����。

質(zhì)地比較維度之二:業(yè)績/現(xiàn)金流匹配程度

垃圾焚燒項目通常以BOT或PPP的模式兌現(xiàn),即企業(yè)在幫助政府完成垃圾焚燒項目的建設(shè)與融資任務(wù)后�����,獲得一項有時間限制的特許經(jīng)營權(quán)(一般20-30年)����。這種處理方式意味著:

在工程的建設(shè)期:企業(yè)可以根據(jù)項目進度確認(rèn)工程收入與利潤,但在此期間并不匹配經(jīng)營相關(guān)的現(xiàn)金流入�,同時工程業(yè)績貢獻是一次性的,在未來20-30年中并不具有持續(xù)性����。

當(dāng)項目完工后:在建工程轉(zhuǎn)入無形資產(chǎn)���,通過逐年攤銷的方式進入成本,代表著企業(yè)的特許經(jīng)營權(quán)正式生效�����。企業(yè)通過垃圾焚燒廠的運營����,其收入來自垃圾焚燒處置費(地方政府支付)和發(fā)電補貼(省級電網(wǎng)與國家可再生能源補貼基金支付),收入與現(xiàn)金流的匹配程度較好����,較少出現(xiàn)拖欠。

因此�����,對于收入中工程業(yè)績占比較高的企業(yè)���,則意味著企業(yè)的業(yè)績/現(xiàn)金流匹配度較弱����,且施工期結(jié)束后�,該部分業(yè)績也將不可延續(xù)。但這也說明企業(yè)將有更多的項目投產(chǎn)運行����,意味著運營業(yè)績的彈性較大。對于工程業(yè)績占比較低的企業(yè)����,其現(xiàn)金流與業(yè)績的匹配程度更好,業(yè)績的持續(xù)穩(wěn)定性較強����,但是在建項目較少,意味著未來運營項目的擴容彈性較弱����。

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品,目的在于傳遞更多信息����,并不代表本網(wǎng)贊同其觀點。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題��,如發(fā)生涉及內(nèi)容�、版權(quán)等問題,文章來源方自負(fù)相關(guān)法律責(zé)任�。

3. 如涉及作品內(nèi)容��、版權(quán)等問題��,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�����,否則視為放棄相關(guān)權(quán)益��。